In een tijd van internationale crises, waarin regeringen zich zouden moeten concentreren op het bieden van hulp aan personen en bedrijven die door het coronavirus worden verwoest, zijn centrale banken (met hulp van politici) bezig met nieuwe, vele honderden miljarden dollars grote bailouts voor banken en grote concerns. De werkelijke crisis begon in ieder geval drie maanden vóórdat het eerste geval van het coronavirus in China werd geconstateerd.

De grafiek die u vertelt hoe alle economische problemen van vandaag

de dag zullen eindigen, is niet de staafgrafiek van nieuwe sterfgevallen

als gevolg van het coronavirus in Italië versus sterfgevallen in andere

landen.Het is de grafiek die het aantal potentiële sterfgevallen laat

zien bij de banken en verzekeringsmaatschappijen die hebben zich

volgepropt met risicovolle derivaten en dienen als tegenpartijen voor

elkaar in een kleurrijke ketting van financiële besmetting.

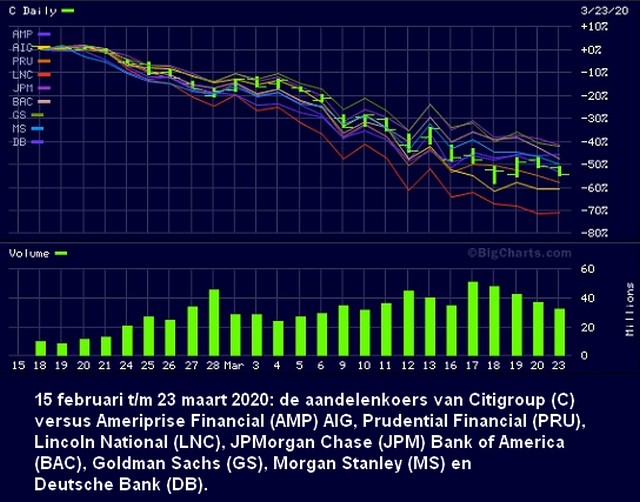

Bovenstaande grafiek is waarom de Federal Reserve ongekende sommen

geld in alle richtingen van Wall Street smijt. Hoewel de Federal

Reserve de belangrijkste toezichthouder is van deze enorme

bankholdings, heeft ze geen idee heeft wie er echt in moeilijkheden

zit met derivatentransacties, behalve dat ze naar een grafiek zoals

hierboven kijkt.

Bovenstaande grafiek weerhield de Democraten in de VS er ook van de

wet op de fiscale stimulering af te tekenen die de Amerikaanse

minister van Financiën Steve Mnuchin een slushfonds van $ 500 miljard

zou hebben gegeven, waarbij de namen van de ontvangers van de bailouts

voor het publiek zouden kunnen worden geheim gehouden.

In januari 2007, voorafgaand aan de laatste financiële crisis,

handelde het aandeel van Citigroup tegen het voor opsplitsing

gecorrigeerde niveau van $ 550 per aandeel. Aan het einde van de

beursdag in New York, gisteren, bedroeg de aandelenkoers van Citigroup

$ 35,39. Als u een langetermijnaandeelhouder zou zijn in Citigroup,

dan hebben uw aandelen nog steeds 94% verloren op de hoofdsom,

exclusief dividenden. Nadat deze onderneming een door de

belastingbetaler (en de Federal Reserve) bailout had ontvangen, een

bailout die de grootste was in de bankgeschiedenis tijdens de

financiële crash van Wall Street van 2007 tot 2010, deed Citigroup een

1-op-10 reverse aandelensplitsing om zijn aandelenkoers op te poetsen.

Met andere woorden, als u voorheen 100 aandelen van Citigroup bezat,

had u nu slechts 10 aandelen tegen de aangepaste koers. Als Citigroup

dat niet had gedaan, zou er gisteren een slotkoers op de borden hebben

gestaan van $ 3,54 in plaats van $ 35,39.

Citigroup is het schoolvoorbeeld van alles wat er vandaag de dag mis

is met de bankenstructuur in het bananenland dat de Verenigde Staten

heet. Na zichzelf op te blazen met derivaten in 2008, kreeg het

concern het in december 2014 voor mekaar dat een belangrijk onderdeel

van de Dodd-Frank financiële hervormingswetgeving werd verwijderd, het

onderdeel waardoor derivaten uit federaal verzekerde banken zou worden

gedwongen. In 2016 stapte het op volle kracht in de derivaten die de

kern vormden van de financiële crisis in 2008, de Credit Default

Swaps.

Volgens het meest recente rapport van de toezichthouder van nationale

banken, het Office of the Comptroller of the Currency (OCC), heeft

JPMorgan Chase een blootstelling van $ 1,2 biljoen aan Credit Default

Swaps, terwijl Citibank een blootstelling heeft van $ 1,76 biljoen

voor een gecombineerd totaal van $ 2,96 biljoen op 30 september 2019.

Volgens hetzelfde rapport bedraagt de totale blootstelling aan Credit

Default Swaps onder alle nationale banken in de Verenigde Staten $ 3,7

biljoen, wat betekent dat alleen deze twee banken

verantwoordelijk zijn voor 80 procent van die blootstelling.

Vorige week vrijdag had JPMorgan Chase gedurende de afgelopen vijf

weken 39,3% van haar eigen vermogen verloren, terwijl Citigroup,

moeder van Citibank, 51,7% was kwijtgeraakt. Dat betekent dat JPMorgan

Chase slechts $ 256,68 miljard aan marktkapitalisatie had, vergeleken

met de magere $ 79,86 miljard van Citigroup.

Citigroup staat niet alleen in het opnieuw binnenhalen van derivaten.

Samen met JPMorgan Chase, Morgan Stanley, Goldman Sachs en Bank of

America hebben deze vijf bankholdings nu zeggenschap over een nominaal

(face amount) bedrag aan derivaten ter waarde van $ 230 biljoen, wat

overeenkomt met 85% van alle derivaten die in het bezit zijn van

Amerikaanse banken.

En hun tegenpartijen hebben een net zo twijfelachtige reputatie als op

het hoogtepunt van de crisis in 2008, wat leidde tot de grootste Wall

Street-bailout in de Amerikaanse geschiedenis. Het Financial Stability

Report 2017 van het Office of Financial Research (waarvan de begroting

en het personeel nu zijn gestript door de Trump-administratie) bevatte

deze waarschuwingstekst:

"..... enkele van de grootste verzekeringsmaatschappijen hebben

uitgebreide derivatenconnecties met Amerikaanse G-SIB's (Global

Systemically Important Banks). Voor sommige verzekeraars is het

evalueren van deze connecties met gebruikmaking van openbare

aanmeldingen moeilijk. Verzekeringsholdings rapporteren hun totale

derivatencontracten in bijzondere aanvragen, de zgn. geconsolideerde

algemeen aanvaarde boekhoudprincipes - de consolidated Generally

Accepted Accounting Principles (GAAP-aanvragen).

Verzekeraars zijn verplicht om uitgebreidere details over de

derivatencontracten van hun verzekeringsmaatschappij/dochterondernemingen

te rapporteren in wettelijke deponeringen, inclusief gegevens over

individuele tegenpartijen en type derivatencontract. Maar derivaten

kunnen ook worden aangehouden in andere gelieerde ondernemingen die

niet onderhevig zijn aan deze wettelijke bekendmakingen, wat

resulteert in aanzienlijk minder informatie over de derivaten van

sommige gelieerde ondernemingen dan vereist in de wettelijke

deponeringen van verzekeraars."

In het rapport genoemde verzekeringstegenpartijen waren Lincoln

National Corp., Ameriprise Financial, Prudential Financial, Voya

Financial en (zet u schrap!) AIG, de verzekeringsmaatschappij die

zichzelf in september 2008 opblies met Wall Street-derivaten en een

bailout van $ 185 miljard eiste - waarbij meer dan de helft van dat

bedrag voor afbetalingen via de achterdeur naar Wall Street en

buitenlandse mondiale banken ging, ondernemingen die het hadden

opgezadeld met derivaten - die gestructureerde weddenschappen waren

dat het hele kaartenhuis ineen zou storten. (Sommige van die fondsen

werden ook gebruikt om effectenuitleenprogramma's af te wikkelen met

banken van Wall Street en hedgefondsen.)

Hier vindt u

de grafiek (PDF) uit

het rapport van de Financial Crisis Commission die laat zien dat meer

dan de helft van$ 185 miljard aan bailout-geld dat aan AIG werd

gegeven in handen kwam van banken van Wall Street, buitenlandse

internationale banken en hedgefondsen om zijn afgeleide weddenschappen

en effecten kredietovereenkomsten af te betalen.

Het Financial Stability Report 2016 van het Office of Financial

Research bood meer gedetailleerde details, waarbij het volgende werd

opgemerkt:

“Eind 2015 bedroeg de derivatenblootstelling van Amerikaanse

levensverzekeraars, zoals gerapporteerd in de wettelijke documenten,

in totaal $ 2 biljoen aan nominale waarde. Deze $ 2 biljoen is

exclusief derivatencontracten die zijn aangehouden bij aangesloten

herverzekeraars, niet-verzekeringspartners en moedermaatschappijen die

geen wettelijke verklaringen hoeven in te dienen. Details over de

derivatenposities van deze entiteiten zijn niet openbaar beschikbaar."

Het rapport geeft verder aan dat er een gevaarlijke onderlinge

verbondenheid met een hoog besmettingspotentieel is ontstaan tussen

Amerikaanse levensverzekeraars en banken van Wall Street:

"Volgens wettelijke gegevens over rechtspersonen van

verzekeringsmaatschappijen zijn negen grote Amerikaanse en Europese

banken tegenpartijen van ongeveer 60 procent van de $ 2 biljoen aan

derivaten in de Verenigde Staten. Deze gegevens tonen aan dat ondanks

de centrale clearing de onderlinge verwevenheid van derivaten tussen

de Amerikaanse levensverzekeringssector en banken aanzienlijk blijft."

Deutsche Bank, waarvan de aandelenkoers regelmatig historische

dieptepunten heeft bereikt, is één van de Europese banken die sterk

verweven is met de derivaten van Wall Street.

De Amerikaanse minister van Financiën Steve Mnuchin kan dan wel

herhaaldelijk stellen dat dit een gezondheidscrisis is en geen

financiële crisis, we moeten niet vergeten wanneer de financiële

crisis daadwerkelijk begon: op 17 september 2019 - vijf maanden vóór

het eerste sterfgeval als gevolg van het coronavirus in de VS.

in een tijd van internationale crises, waarin regeringen zich zouden

moeten concentreren op het bieden van hulp aan personen en bedrijven

die door het coronavirus worden verwoest, zijn centrale banken (met

hulp van politici) bezig met nieuwe, vele honderden miljarden dollars

grote bailouts voor banken en grote concerns, waarvan de crisis in

ieder geval drie maanden voordat het eerste geval van coronavirus in

China werd geconstateerd, begonnen is.

Vooral de Amerikaanse Federal Reserve maakt het bont, en geeft meteen

- ongewild aan - dat paniek de beleidsbepalende factor is.

Zonder wat voor democratisch gekozen besluit dan ook is de Federal

Reserve vorige week een geheel nieuwe nationale wetgevende instantie

geworden. Het zal, zonder enig toezicht door het Amerikaanse Congres,

beslissen welke bedrijven ze wil redden en welke niet.

Terwijl ondernemingen en kleine bedrijven "miljarden" (aan leningen)

zullen ontvangen, zullen de megabanken en handelshuizen van Wall

Street opnieuw voor biljoenen dollars aan giftige effecten uit hun

balans kunnen weghalen, inclusief aandelen waarvan de koers is

ineengeklapt, via de Primary Dealer Credit Facility van de Fed.

De Federal Reserve kondigde ook aan dat haar aankopen van Treasury and

Mortgage-Backed Securities (MBS) nu onbeperkt zullen zijn, in plaats

van beperkt tot een totaal van $ 500 miljard. De reden voor die

verandering is dat de Fed vorige week alleen al 272 miljard dollar aan

schatkistaankopen en 68 miljard dollar aan MBS-aankopen heeft

weggespoeld, waarbij het al 340 miljard dollar van zijn toewijzing van

500 miljard dollar gebruikte - wat de markten er niet van weerhield om

het bijltje erbij neer te gooien.

De Fed heeft in feite haar eigen grenzeloze smeergeldfonds opgericht,

zonder verantwoording aan iemand en zonder toezicht van het

Amerikaanse Congres. Tijdens de financiële crisis heeft de Fed in het

geheim meer dan 29 biljoen dollar naar de banken en handelshuizen,

hedgefondsen, buitenlandse banken en centrale banken geleid, terwijl

ze een meerjarige rechtszaak voerde om geheim te houden wie het geld

kreeg. Er waren twee federale rechtbanken voor nodig en een afgewezen

beroep van het Amerikaanse Hooggerechtshof, samen met een door het

Congres verplicht gestelde audit door het Government Accountability

Office, om die informatie publiek te maken.

Het smeergeldfonds van de Fed kwam in het nieuws nadat toevallig

bekendgeworden was dat de Amerikaanse minister van Financiën Steve

Mnuchin probeerde zijn eigen fonds van $ 500 miljard zonder toezicht

te verstoppen in de fiscale stimuleringswet, die door het Congres in

beraadslaging was gebracht. Meerdere Democraten in het Congres

gingen op CNN uitleggen

waarom ze het voorgestelde wetsvoorstel hadden afgewezen.

[24 maart 2020]